ETF: obiettivi ambientali senza rinunciare alla performance

- 15 Maggio 2024 (5 min di lettura)

In breve

Contrariamente all'apparente contraccolpo ESG del 2023, a livello globale i flussi verso i fondi sostenibili hanno continuato a registrare una crescita superiore al resto dei fondi. Questa tendenza ha riguardato anche gli ETF, che hanno visto l'Europa in testa con $ 40 miliardi di flussi netti destinati agli ETF sostenibili.1

Per quanto il dibattito sull'ESG non sia destinato a scomparire, resta il fatto che i rischi ambientali, sociali e di governance sono tra le minacce più significative cui le società devono far fronte, mentre le iniziative normative in corso e la domanda dei consumatori continuano a incentivare fortemente le imprese ad affrontare con decisione le tematiche ESG, ponendole al centro delle rispettive pratiche.

La transizione verso un'economia più sostenibile offre un ampio ventaglio di potenziali opportunità d'investimento. Sebbene di recente i rendimenti degli investimenti sostenibili siano stati messi sotto pressione dagli eventi geopolitici, sul più lungo termine la scelta del giusto approccio a tali investimenti rimane fondamentale per un'allocazione del capitale in grado non solo di garantire un rendimento finanziario, ma anche di sostenere la transizione verso un'economia a più basse emissioni di CO2.

Per gli investitori in ETF, i metodi per raggiugere tale obiettivo non sono mai stati tanto numerosi e, nell'ambito degli investimenti sostenibili, non esiste una soluzione unica. Tra i recenti sviluppi in termini di innovazione di prodotto nel settore degli ETF si annoverano l'avvento di una gestione attiva e il lancio di ETF a reddito fisso, entrambi in grado di aprire nuove strade verso l'integrazione ESG sfruttando i potenziali vantaggi di una struttura ETF.

- Rm9udGU6IElTUyBNYXJrZXQgSW50ZWxsaWdlbmNlIOKAkyBTSU1GVU5ELCBtYXJ6byAyMDI0Lg==

Massima attenzione alla "E"

In tema di ESG, la "E" (pilastro ambientale) ha assunto un ruolo centrale per la maggior parte degli investitori e riteniamo che continuerà a farlo anche nel prossimo futuro.

Negli ultimi anni, la decarbonizzazione dei portafogli è stato uno dei principali temi d'investimento. L'altra area in cui ravvisiamo un'opportunità d'investimento è la biodiversità. Quest'ultima è anche una delle nostre convinzioni in AXA IM: non possiamo infatti far fronte al cambiamento climatico senza intervenire contemporaneamente sulla perdita di biodiversità.

La sfida per gli investitori consiste nello scegliere tra una miriade di soluzioni volte a integrare le considerazioni ambientali nei portafogli. L'attuale panorama degli ETF offre agli investitori la possibilità di distribuire i propri investimenti attraverso blocchi regionali e strategie globali sia nelle azioni che nel reddito fisso. Come sempre, la scelta giusta dipenderà dagli obiettivi d'investimento individuali ma, a nostro avviso, vi sono due potenziali opzioni da considerare: gli ETF ESG tematici e gli ETF che replicano o sono gestiti rispetto a un benchmark di decarbonizzazione.

ETF ESG tematici

Gli ETF ESG tematici si concentrano su specifiche questioni legate alla sostenibilità, ad esempio l'energia pulita, l'alimentazione sostenibile o la parità di genere. L'ascesa degli ETF attivi ha permesso all'universo degli ETF di aprirsi all'investimento tematico, il che risulta particolarmente importante quando si parla di sostenibilità.

I gestori attivi possono effettuare ricerche su società ed emittenti e decidere se esporre il proprio portafoglio ai potenziali rischi e opportunità che individuano. Così facendo, i gestori di portafoglio possono agire con convinzione, al fine di garantire sia un impatto positivo e misurabile sull'ambiente, sia un rendimento finanziario.

Gli ETF ESG tematici offrono agli investitori la possibilità di concentrarsi sulle questioni relative al clima e alla biodiversità e possono essere utilizzati tanto come elementi costitutivi di un portafoglio core quanto come allocazione satellite per accedere a temi ambientali.

Benchmark di decarbonizzazione

Poiché, da una prospettiva storica, gli ETF sono stati prevalentemente utilizzati nelle strategie azionarie passive, lo spazio per l'integrazione ESG risultava limitato. Gli investitori intenzionati a integrare le tematiche ambientali nei propri portafogli si sono generalmente orientati verso fondi comuni attivi, data l'incapacità delle strategie di indicizzazione di selezionare singoli titoli in base a criteri di sostenibilità.

Detto questo, gli approcci indicizzati alle questioni ambientali esistono da tempo, ma il miglioramento della qualità dei dati, unito all'integrazione di etichette complete per gli indici climatici da parte delle autorità di regolamentazione, permette ora agli investitori in ETF di utilizzare gli investimenti indicizzati per tradurre in modo più efficace gli obiettivi legati alle emissioni di CO2 nei propri portafogli.

Gli indici di decarbonizzazione, come i Paris-Aligned Benchmark ("PAB"), sono pensati per gli investitori che desiderano decarbonizzare i propri portafogli ottenendo al contempo rendimenti, attraverso approcci attivi o passivi. Il ruolo di un indice di decarbonizzazione è quello di replicare fedelmente l'indice primario, escludendo però gli emittenti che non soddisfano i requisiti in materia di emissioni. Pertanto, un indice di decarbonizzazione presenterà meno problematiche rispetto all'indice primario, pur mantenendo una diversità e una liquidità sufficienti.

Storicamente, i fondi che desiderano integrare la decarbonizzazione nei propri portafogli utilizzano un benchmark standard ed escludono alcuni settori. Ne consegue un tracking error più elevato, in quanto le esclusioni comportano una maggiore concentrazione del portafoglio. La possibilità di utilizzare un benchmark appositamente progettato per includere società che contribuiscono alla decarbonizzazione dovrebbe tradursi in un tracking error molto più contenuto per un fondo.

Innumerevoli opzioni per gli investitori in ETF

Il panorama degli ETF è in rapida crescita e, sebbene finora sia stato principalmente rivolto all'azionario passivo, assistiamo a un incremento della domanda di prodotti quali ETF attivi, tematici e a reddito fisso. Le soluzioni ESG innovative, che combinano sostenibilità e performance, sono sempre più richieste.

Non si tratta però di un mero dibattito tra approccio attivo e approccio passivo. A seconda dell'esposizione richiesta, potrebbe essere utile un approccio attivo, uno completamente passivo, uno intermedio orientato verso la gestione attiva ma che limiti il tracking error, o un mix. È però incoraggiante notare l'ampio ventaglio di possibilità oggi a disposizione degli investitori in ETF alla ricerca di soluzioni più sostenibili.

Le nostre proposte per investire nell’ambiente

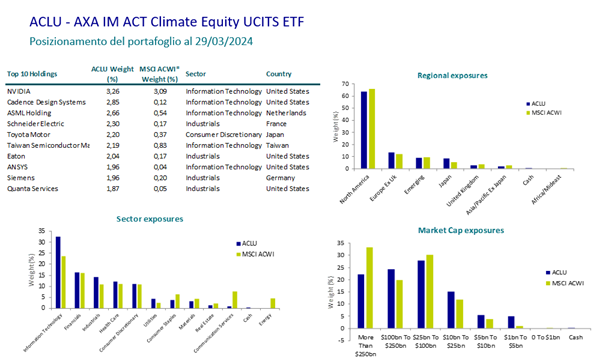

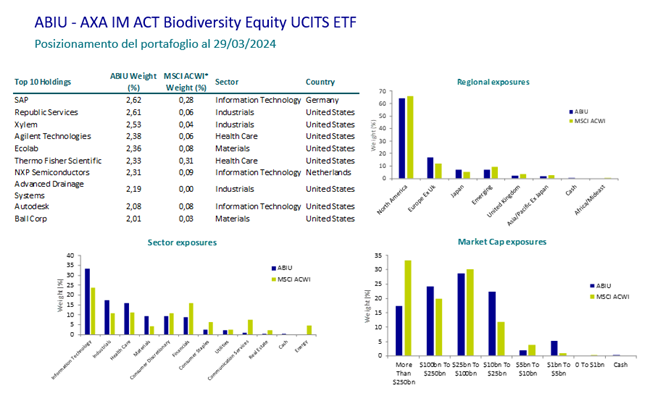

Per i nostri clienti abbiamo due proposte specifiche sull’ambiente, all’interno della nostra offerta di ETF: AXA IM ACT Climate Equity UCITS ETF e AXA IM ACT Biodiversity Equity UCITS ETF.

Sono i primi ETF nei rispettivi temi (climate e biodiversity) in formato UCITS gestiti attivamente* e fanno leva sulle nostre capacità d’investimento sostenibile di lunga data. Entrambi mirano a migliorare il profilo ESG e l’intensità di carbonio relativa al benchmark.**

Sono classificati come Art. 8 della SFDR e sono accessibili a tutti gli investitori.***

Il nostro ETF ACT Climate Equity combina una vasta esperienza negli investimenti azionari qualitativi e quantitativi e fa parte delle nostre strategie ACT, uno dei punti di forza della gamma sostenibile.

Questa strategia investe in società che migliorano attivamente il nostro ambiente perché i loro prodotti e/o servizi riducono o limitano le conseguenze del riscaldamento globale. L'ETF è progettato per supportare i seguenti obiettivi di sviluppo sostenibile delle Nazioni Unite:

- 7 – Energia pulita e accessibile

- 13 – Lotta contro il cambiamento climatico

Fonte: AXA IM, 29/03/2024. A solo scopo illustrativo. I pesi settoriali si basano sulle classificazioni GICS. Le informazioni su paesi/regioni si basano sulle classificazioni MSCI. Riferimento all’indice MSCI ACWI solo a fini comparativi e per gli obiettivi finanziari della strategia come da Prospetto.

Le società qui mostrate sono solo a scopo illustrativo al 29/03/2024 e potrebbero non essere più nel portafoglio in seguito. Queste informazioni non devono essere considerate una raccomandazione per l'acquisto o la vendita di titoli.

Il nostro ETF ACT Biodiversity Equity investe in società che proteggono e promuovono attivamente la biodiversità perché i loro prodotti e/o servizi riducono o limitano l’impatto delle attività umane su di essa.

L'ETF è progettato per supportare i seguenti obiettivi di sviluppo sostenibile delle Nazioni Unite:

- 6 – Acqua pulita e servizi igienico-sanitari

- 12 – Consumo e produzione responsabili

- 14 - La vita sott'acqua

- 15 – La vita sulla terra

Fonte: AXA IM, 29/03/2024. A solo scopo illustrativo. I pesi settoriali si basano sulle classificazioni GICS. Le informazioni su paesi/regioni si basano sulle classificazioni MSCI. Riferimento all’indice MSCI ACWI solo a fini comparativi e per gli obiettivi finanziari della strategia come da Prospetto.

Le società qui mostrate sono solo a scopo illustrativo al 29/03/2024 e potrebbero non essere più nel portafoglio in seguito. Queste informazioni non devono essere considerate una raccomandazione per l'acquisto o la vendita di titoli.

- *Il Fondo è gestito attivamente e prevede una deviazione significativa in termini di costituzione e performance rispetto al benchmark.

- **L'indice MSCI ACWI viene usato come riferimento solo a fini comparativi e per gli obiettivi finanziari della strategia come da Prospetto.

- ***Durante gli orari di negoziazione del mercato regionale. Solo i Partecipanti Autorizzati possono trattare direttamente con il Fondo.

Informazioni importanti

Le quote/azioni di UCITS ETF acquistate sul mercato secondario non possono di solito essere vendute direttamente all'UCITS ETF. Gli investitori devono acquistare e vendere quote/azioni sul mercato secondario con l'assistenza di un intermediario (ad es. un agente di borsa) e possono incorrere in commissioni. Inoltre, gli investitori possono pagare più del valore patrimoniale netto corrente quando acquistano quote/azioni e possono ricevere meno del valore patrimoniale netto corrente quando le vendono.

Gli ETF menzionati fanno parte della ICAV AXA IM ETF di diritto irlandese, con sede legale al 33 Sir John Rogerson's Quay, Dublino 2, Irlanda, e registrata presso la Banca Centrale d'Irlanda con il numero C469468. AXA IM ETF ICAV è un veicolo di gestione patrimoniale collettiva ai sensi della direttiva europea UCITS. È gestito da AXA Investment Managers Paris, società di diritto francese con sede legale in Tour Majunga, 6 place de la Pyramide, 92800 Puteaux, iscritta al Registro del Commercio e delle Imprese di Nanterre con il numero 353 534 506, e Società di Gestione del Portafoglio, titolare dell'approvazione AMF n. GP 92008, rilasciata il 7 giugno 2011. GP 92008, rilasciata il 7 aprile 1992.

Rischi principali

L’elenco seguente dei fattori di rischio non è esaustivo. Si prega di fare riferimento al Prospetto per i dettagli completi del prodotto e le informazioni complete sui rischi.

Rischio azionario: il valore delle azioni in cui investe un Fondo fluttua in base alle aspettative del mercato. Il valore di tali azioni aumenterà e diminuirà e i mercati azionari sono stati storicamente più volatili rispetto ai mercati a tasso fisso. Qualora il prezzo delle azioni in cui il Fondo ha investito diminuisse, diminuirà anche il Valore patrimoniale netto del Fondo. I fondi che investono in azioni sono generalmente più volatili rispetto ai fondi che investono in obbligazioni o in una combinazione di azioni e obbligazioni, ma possono anche ottenere rendimenti maggiori.

Perdita di capitale: un investimento in un Fondo comporta rischi di investimento, inclusa la possibile perdita dell'importo investito. Gli investitori potrebbero perdere parte o tutto il capitale investito a seconda delle condizioni di mercato.

Impatto di eventuali tecniche come i derivati: alcune strategie di gestione comportano rischi specifici, come il rischio di liquidità, il rischio di credito, il rischio di controparte, il rischio legale, il rischio di valutazione, il rischio operativo e i rischi relativi alle attività sottostanti. L'utilizzo di tali strategie può comportare anche la leva finanziaria, che può aumentare l'effetto dei movimenti di mercato sul Fondo e comportare un rischio significativo di perdite.

Rischi per la sostenibilità: il Fondo non integra i rischi per la sostenibilità. Tenendo conto dell'obiettivo e della strategia di investimento del Fondo, il Gestore degli investimenti non considera i principali impatti negativi nelle sue decisioni di investimento poiché non intende promuovere caratteristiche ambientali o sociali né avere un obiettivo di investimento sostenibile. Inoltre, i principali impatti negativi non vengono considerati poiché la strategia del fondo consiste nel replicare il proprio Indice di riferimento.

Disclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.