Tassi più alti: ecco perché l’impatto su US HY è ridotto

Punti chiave

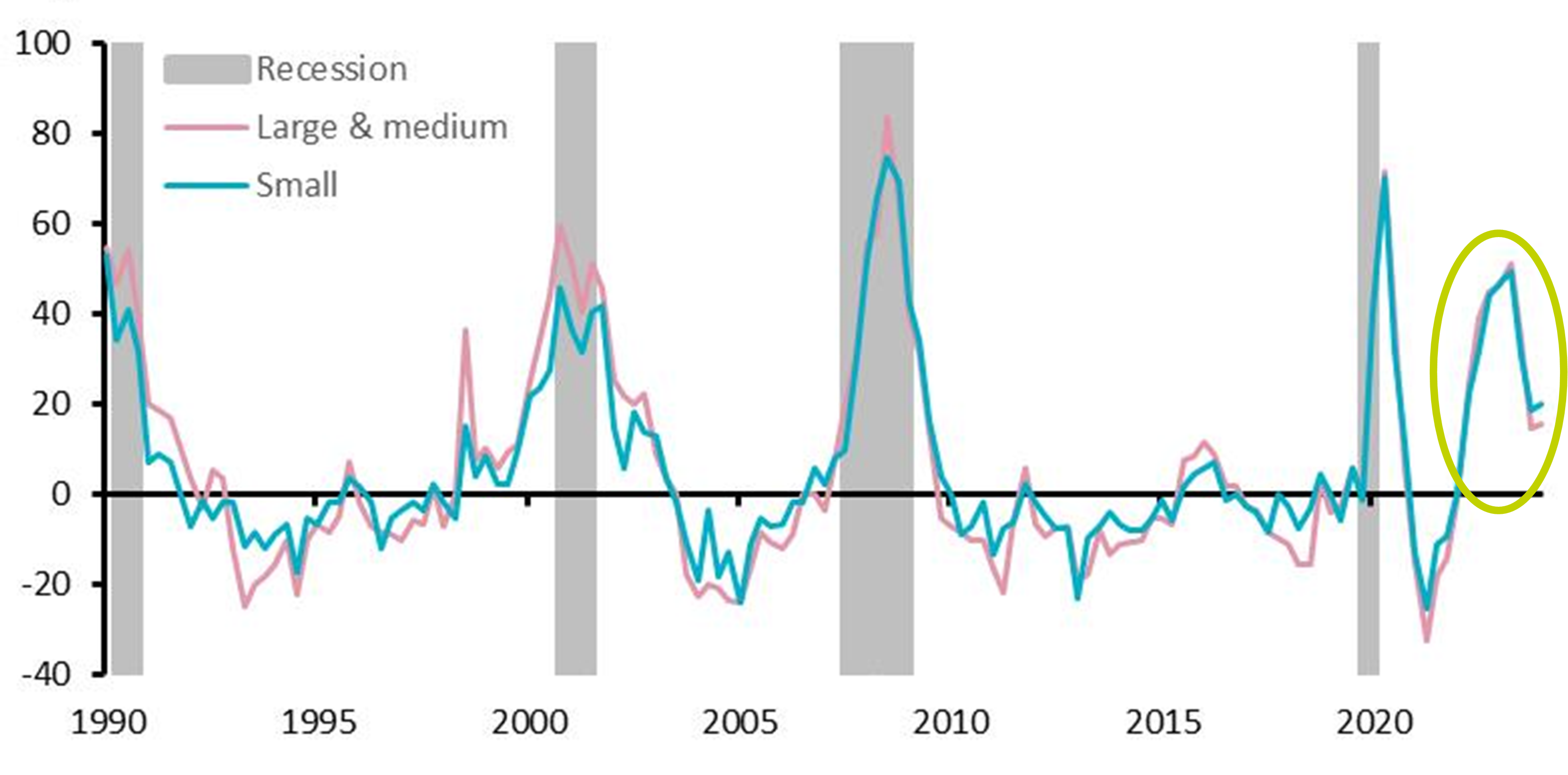

Negli Stati Uniti l’inasprimento delle condizioni di finanziamento è stato spesso correlato a una recessione (vedi grafico). Di conseguenza, dopo il ciclo di rialzo dei tassi d’interesse da parte della Federal Reserve per contrastare l’inflazione, si temeva anche un’impennata del tasso di insolvenza del mercato HY statunitense.

Inasprimento delle condizioni di finanziamento delle banche nei confronti di imprese commerciali e industriali per dimensione

Fonte: Senior Loan Officer Opinion Survey on Bank Lending Practices – FRB, BEA, AXA IM Research, maggio 2024. L’asse Y mostra la percentuale netta di intervistati nazionali che inaspriscono le condizioni di concessione dei prestiti commerciali e industriali.

Ad oggi, nessuna di queste previsioni si è avverata. L’economia statunitense continua a superare le aspettative, l’inflazione è scesa in modo significativo nonostante una certa resistenza di recente, mentre il tasso di insolvenza dell’HY statunitense è rimasto molto gestibile (maggio 2024 si è chiuso ad appena il 2%, ben al di sotto della media a 25 anni del 3,4%).1 Dal punto di vista dei rendimenti, l’HY ha inoltre sovraperformato le classi d’attivo di qualità più elevata come investment grade (IG) USA e Treasury USA nel 2023 e da inizio 2024.2

Nel frattempo, le condizioni di finanziamento hanno subito un notevole allentamento, così come si sono attenuati i timori di recessione negli Stati Uniti, lasciando intendere una possibile interruzione del trend storico.

Per capire perché, dobbiamo considerare come si è evoluto il panorama complessivo della leveraged finance statunitense e come questo, a sua volta, abbia spostato la dipendenza delle società HY dalle forme tradizionali di prestito bancario ad altre fonti di capitale più diversificate.

- Fonte: J.P. Morgan Default Monitor al 31 maggio 2024. Tasso di insolvenza rispetto al valore nominale, inclusi distressed exchange (conversioni del debito in altre tipologie di attivi). Se si escludono i distressed exchange, il tasso di insolvenza si è attestato all’1,3% alla stessa data.

- Fonte: ICE BofA, al 31 maggio 2024. La sovraperformance si basa sul confronto tra i rendimenti dell’indice ICE BofA US High Yield e degli indici ICE BofA US Corporate e ICE BofA US Treasury. Le performance pregresse non costituiscono un indicatore delle performance future.

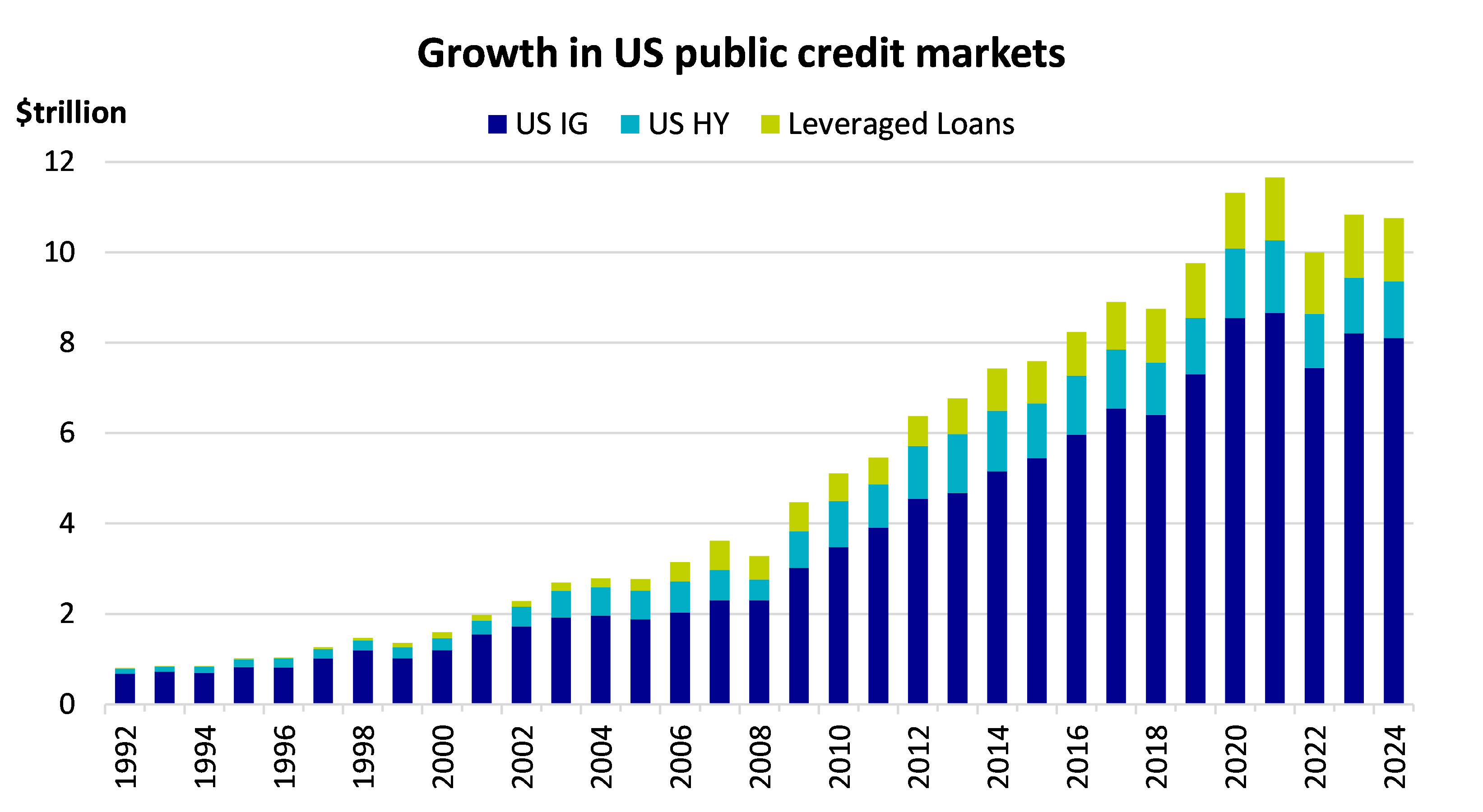

Sviluppo del mercato quotato del credito USA

Dall’ultima significativa recessione provocata dalla crisi del 2008, il valore combinato del mercato quotato del credito USA, che include i mutuatari di prestiti IG, HY e a leva, è passato da 3.200 miliardi di dollari a 10.800 miliardi di dollari (un aumento significativo del 238%).

Fonte: indici ICE BofA per finanziamenti IG USA e HY USA, indice Credit Suisse Leveraged Loan per prestiti a leva. Dati per il 2024 al 30 aprile 2024.

Questo periodo di espansione è stato favorito dai generosi programmi monetari e fiscali messi in atto, che hanno incoraggiato le imprese a contrarre prestiti sui mercati dei capitali anziché presso il sistema bancario tradizionale.

Di conseguenza, il numero di emittenti di credito a leva (cioè obbligazioni HY e prestiti) è passato da 1.128 nel 2008 ai circa 1.900 attuali.3 Ma c’è stato anche un cambiamento nella composizione dei tipi di strutture di capitale che accedono ai mercati quotati. La maggior parte della crescita è arrivata dagli emittenti di soli prestiti, passati dai 413 del 2008 agli oltre 970 di oggi (37% rispetto al 51% del totale degli emittenti di credito a leva)3, che hanno portato il mercato statunitense dei prestiti a leva a superare per la prima volta quello dell’HY in termini di dimensioni.

La relativa appetibilità dei prestiti in questo periodo può essere imputata alla maggiore flessibilità delle opzioni di rifinanziamento per i mutuatari rispetto alle obbligazioni, unitamente a cedole comparabili più convenienti, sebbene quest’ultimo aspetto abbia subito una brusca inversione di tendenza che vede un nuovo spostamento di capitali verso le obbligazioni HY.

- Fonte: JP Morgan US High Yield and Leveraged Loan Strategy, maggio 2024.

- Fonte: JP Morgan US High Yield and Leveraged Loan Strategy, maggio 2024.

Assorbire l’impatto dei tassi più elevati

Trainata dall’aumento dei tassi d’interesse nel periodo 2022-2023, la cedola media del mercato dei prestiti a leva, che è quotata a un tasso variabile, è aumentata di 527 punti base (pb), rispetto agli appena 43 pb della cedola media a tasso fisso delle obbligazioni HY. Gli emittenti di obbligazioni HY hanno quindi più tempo per adattarsi all’attuale contesto di tassi più elevati, dato che molte di queste società hanno sottoscritto debiti a cedola molto bassa con scadenze da otto a dieci anni negli ultimi anni, quando i tassi erano ridotti. Ciò significa che i bilanci delle società HY rimangono generalmente resilienti, mentre sia la leva finanziaria che i coefficienti di copertura degli interessi restano solidi, nonostante una maggiore dispersione.

Quindi l’impatto sul mercato HY statunitense è stato semplicemente rimandato, ma non evitato, fino al rifinanziamento o alla scadenza delle obbligazioni? Dai dati finora emerge una buona capacità di adattamento del mercato delle obbligazioni HY, sostenuto dall’attuale obiettivo che unisce i team di gestione delle società e gli obbligazionisti, ossia quello di mantenere bassa la leva finanziaria complessiva, in modo che la spesa totale per interessi non risulti molto più alta rispetto a quando i tassi erano bassi. Questo comporta miglioramenti idiosincratici del credito in tutto lo spettro del rating HY.

Tuttavia, una piccola percentuale del mercato HY è costituita da società che entrano in questo periodo con trend operativi negativi e una maggiore leva finanziaria, trovandosi nell’impossibilità di adeguare la propria struttura di capitale o di raccogliere nuovo capitale per far fronte a tassi più elevati. In questo caso, emergono problemi che portano a esercizi di liability management e distressed exchange nel momento in cui le società ristrutturano il debito per evitare l’insolvenza.

Il credito privato diventa la norma

La caccia al rendimento, sviluppatasi in anni di tassi d’interesse bassi prima del recente inasprimento monetario, ha spinto sempre più gli investitori verso il premio di liquidità offerto dai mercati privati. Con le banche che erogavano meno prestiti commerciali rispetto al passato e la crescita della domanda di operazioni private, era solo questione di tempo prima che anche l’offerta aumentasse.

A colmare il vuoto è stato il mercato del credito privato, che oggi vive una sorta di età dell’oro. Stimato dal Fondo Monetario Internazionale in poco più di 2.000 miliardi di dollari, la maggior parte dei quali in Nord America, il credito privato è in concorrenza per dimensioni sia con il mercato HY sia con quello dei prestiti a leva.4 Le dimensioni reali sono probabilmente ancora maggiori, poiché circa il 30% di questo totale è costituito da “dry powder”, ossia impegni di capitale non utilizzati, mentre le società di sviluppo aziendale (BDC) non sono del tutto considerate.

Per evidenziarne l’influenza come opzione di finanziamento praticabile nel mercato odierno, basta osservare che la maggior parte dei prestiti a leva nel 2023 è stata finanziata da società di credito privato e che la quota di prestiti privati delle banche nell’economia statunitense è attualmente pari al 35%, in calo rispetto al 60% del 1970.5

La crescita del credito privato presenta evidenti rischi legati alla liquidità e all’opacità delle operazioni private, che non sono soggette a mark-to-market, soprattutto in considerazione della maggiore concentrazione di emittenti nei portafogli di prestiti diretti rispetto ai mercati quotati di debito. Tuttavia, gli emittenti HY hanno oggi accesso a fonti di capitale più diversificate che mai, allentando alcuni timori legati all’inasprimento delle condizioni di finanziamento delle banche.

- Fonti: FMI, Financial Times, aprile 2024.

- Fonti: Financial Times, PitchBook Leveraged Commentary Data, National Bureau of Economic Research: The Secular Decline of Bank Balance Sheet Lending, pubblicato a febbraio 2024.

Un nuovo capitolo

La graduale disintermediazione del settore bancario a favore dei mercati del credito prima quotati e ora privati è cosa nota. Oggi, i più recenti sviluppi nel triumvirato della leveraged finance statunitense (HY, prestiti a leva e debito privato) aggiungono un nuovo capitolo a questa narrazione, che contribuisce ad attenuare l’impatto dell’aumento dei tassi sui mutuatari HY in seguito all’inasprimento delle condizioni di finanziamento delle banche.

Sebbene gli emittenti di obbligazioni HY e prestiti siano spesso considerati in competizione tra loro per il capitale degli investitori, la loro minore sovrapposizione odierna, dovuta alla crescita dei mutuatari di soli prestiti, ha allo stesso tempo sostenuto il mercato delle obbligazioni HY, riducendone l’esposizione a potenziali tendenze di deterioramento nel mercato dei prestiti. Questo potrebbe essere importante, vista la minaccia di un declassamento di più notch del 56% del mercato dei prestiti con rating B di fascia media o inferiore che incombe sulla leveraged finance statunitense in generale.6

Nel frattempo, non vi è motivo di credere che il mercato quotato delle obbligazioni HY non possa coesistere e integrare gli sviluppi più recenti nel credito privato, offrendo ai mutuatari un potenziale ciclo d’investimento olistico.

Con il persistere delle incertezze a livello macro, sul fronte micro si apre un nuovo capitolo per la leveraged finance statunitense. I finanziamenti a basso costo dell'ultimo decennio sono ormai acqua passata, ma il mercato HY sta trovando il modo di adattarsi a questo nuovo panorama. Mentre i mercati quotati e privati del credito continuano a oscillare in cerca di un equilibrio, forse il maggior sostegno di fronte all’aumento dei tassi può semplicemente venire dall’interno.

- Fonte: indice Credit Suisse Leveraged Loan, con rating non frazionati per B, B- e inferiori, aprile 2024.

Investire in US HY con AXA IM

Per investitori che cercano rendimento investendo nel mercato US High Yield, abbiamo selezionato due proposte:

AXA IM FIIS US Short Duration High Yield

Adatto per chi volesse approfittare delle basse valutazioni attuali senza incrementare il profilo di rischio (o addirittura ridurlo in certi casi). Questa strategia offre l’opportunità d’investire nel mercato US HY, ma con una minore volatilità.

Caratteristiche:

- Non è gestita rispetto a un indice;

- Attraverso una gestione attiva cerca di catturare rendimento riducendo il rischio;

- Il processo d’investimento è facile da comprendere (nessun uso di derivati o prestiti bancari)

- I titoli a breve duration rappresentano la parte più liquida del mercato high yield

L’universo US HY vale circa $1,6 trilioni.* Le obbligazioni Short Duration rappresentano approssimativamente un terzo dell’intero universo US HY (Fonte: JP Morgan Credit Strategy Weekly, 31 maggio 2024).

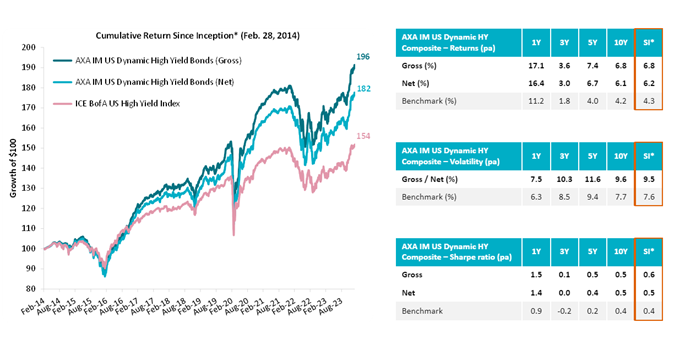

AXA WF US Dynamic High Yield Bonds

Adatto per chi volesse assumere un livello di rischio comparabile a quello del mercato ma con un portafoglio concentrato e potenzialmente in grado di generare rendimenti simili a quelli dell’azionario.

Caratteristiche:

- Il focus principale è sulla qualità del credito delle obbligazioni a più alto potenziale di total return

- In grado di esprimere pienamente le nostre alte convinzioni sul credito

- Tolleranza al rischio più elevata rispetto alla tradizionale strategia “core high yield”

- Maggiore concentrazione di titoli ad alta convinzione

Le performance passate non sono indicative di quelle future

Fonte: AXA IM, 31 maggio 2024. Il benchmark della strategia è l’indice ICE BofA US High Yield. *Data di lancio del composito: 28 febbraio 2014. Le performance pregresse non costituiscono un indicatore dei risultati futuri. La performance indicata al netto delle commissioni è calcolata a seguito della deduzione di tutte le commissioni di gestione. I rendimenti possono aumentare o diminuire in ragione di fluttuazioni valutarie. Non è possibile garantire che la strategia avrà successo o raggiungerà gli obiettivi prefissati. A fini esclusivamente illustrativi.

Principali rischi delle strategie AXA WF US Dynamic High Yield Bonds e AXA IM FIIS US Short Duration High Yield

- RISCHIO DI CREDITO - L’inadempienza di un emittente di obbligazioni rispetto ai propri obblighi di pagamento del reddito o di rimborso del capitale potrebbe comportare una diminuzione del valore del portafoglio. Il valore di un'obbligazione (e di conseguenza del portafoglio) è influenzato anche dalle variazioni dei declassamenti del rating e/o dalla percezione del mercato rispetto al rischio di insolvenza futura. Gli emittenti investment grade sono considerati meno suscettibili di insolvenza rispetto agli emittenti di obbligazioni high yield. I titoli ad alto rendimento con rating inferiore comportano un rischio maggiore rispetto ai titoli con rating più elevato. I portafogli che vi investono possono essere soggetti a livelli maggiori di rischio di credito e di liquidità rispetto ai portafogli che non investono in questi titoli.

- RISCHIO DI PERDITA DEL CAPITALE – Gli investimenti nelle nostre strategie high yield non sono garantiti e i rendimenti possono essere negativi. La performance di un portafoglio potrebbe non essere coerente con gli obiettivi degli investitori e il capitale investito potrebbe non essere interamente restituito.

- RISCHIO DI TASSO D'INTERESSE - Le fluttuazioni dei tassi d'interesse modificheranno il valore delle obbligazioni, incidendo sul valore del portafoglio d'investimento. Spesso, quando i tassi d'interesse salgono, il valore delle obbligazioni diminuisce e viceversa. La valutazione delle obbligazioni cambierà anche in base alle percezioni del mercato circa i futuri movimenti dei tassi d'interesse.

- RISCHIO DI LIQUIDITÀ - Alcuni investimenti possono essere negoziati con scarsa frequenza e in volumi ridotti e il rischio di un basso livello di liquidità in determinate condizioni di mercato potrebbe comportare difficoltà nella valutazione, nell'acquisto o nella vendita di obbligazioni.

- RISCHIO DELLE OBBLIGAZIONI HIGH YIELD - Il portafoglio sarà esposto al rischio legato agli investimenti in strumenti finanziari high yield. Questi strumenti presentano rischi di insolvenza maggiori rispetto a quelli della categoria investment grade. In caso di insolvenza, il valore di questi strumenti potrebbe diminuire significativamente, incidendo sul valore del portafoglio. I titoli con rating inferiore tendono generalmente a riflettere gli sviluppi societari e di mercato a breve termine in misura maggiore rispetto ai titoli con rating più elevato, che rispondono principalmente alle fluttuazioni del livello generale dei tassi di interesse.

- RISCHIO DI REINVESTIMENTO - Il rischio di reinvestimento descrive il rischio che, a seguito di variazioni dei tassi di interesse o del contesto di mercato, le cedole future e il capitale di un'obbligazione debbano essere reinvestiti in un contesto di tassi meno favorevoli. È più probabile che ciò avvenga in periodi di calo dei tassi di interesse, quando gli emittenti possono emettere obbligazioni con livelli di cedola più bassi. Il rischio di reinvestimento può essere maggiore con le obbligazioni callable.

- Gli investitori che investono in valute diverse da USD in veicoli offshore oggetto di consulenza o sub-consulenza, totale o parziale, del Consulente e che impiegano la strategia d'investimento qui descritta possono essere soggetti al rischio di cambio.

Le nostre strategie High Yield

Offriamo una gamma di strategie high yield che investono in diversi regioni, settori e scadenze.

Scopri di più

Informazioni importanti

I fondi menzionati fanno capo ad AXA WORLD FUNDS, SICAV di diritto lussemburghese UCITS IV approvata dalla CSSF, iscritta al "Registre de Commerce et des Sociétés" con numero B. 63.116, avente sede legale al 49, avenue J.F Kennedy L-1885 Lussemburgo. La Società è gestita da AXA Funds Management, société anonyme di diritto lussemburghese iscritta al Registro delle imprese lussemburghese con numero B 32 223RC e ha sede legale al 49, Avenue J.F. Kennedy L-1885 Lussemburgo.

I Fondi menzionati sono comparti AXM IM Fixed Income Investment Strategies, un fondo di diritto Lussemburghese armonizzato ai sensi della direttiva 2009/65/CE le cui azioni sono ammesse alla commercializzazione in Italia e gestito da AXA Fund Management S.A.

Disclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.