Guerra, prezzi dell’energia alle stelle, inflazione: il monetario è sostenibile?

- 13 Maggio 2022 (5 min di lettura)

Il conflitto in Ucraina ha fatto schizzare i prezzi dell’energia e delle materie prime. Il quadro macro è fatto di inflazione elevata, tassi in rialzo, e potenziale rallentamento della crescita economica. In questo scenario, una gestione attiva della duration è in grado di dare i suoi frutti sia sull’azionario che sull’obbligazionario.

Con la guerra in Ucraina, due elementi nuovi sono entrati in scena nel contesto macroeconomico: una marcata riduzione delle stime di crescita del Pil globale e un marcato aumento delle stime sull’inflazione.

Revisione delle stime di crescita, soprattutto in Europa

Le stime di crescita vengono continuamente riviste. “La view di mercato è quella del Fondo Monetario Internazionale, vale a dire che la crescita globale sta rallentando”, dice Alessandro Tentori, Chief Investment Officer di AXA IM Italia, nel corso della conferenza “Il monetario è sostenibile?” organizzata dal gestore al Salone del Risparmio.

Si rischia uno scenario di stagflazione, anche se per il momento non c’è perché la disoccupazione è ai minimi storici, tanto in Europa quanto negli Stati Uniti. “Secondo me ci stiamo dirigendo verso uno scenario di stagflazione per i prossimi mesi – aggiunge – non dico che ci arriveremo, ma le stime di crescita in particolare in Europa stanno scendendo lentamente e l’inflazione resta alta”.

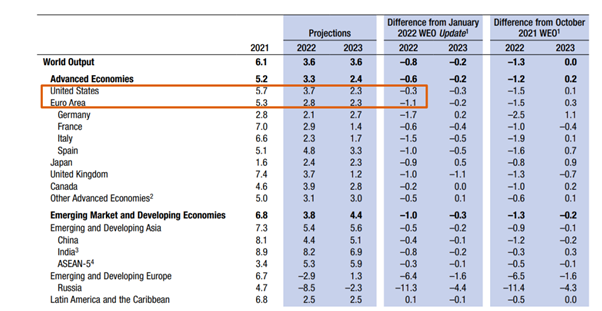

Il grafico mostra le revisioni delle stime di crescita del FMI per il 2022 e 2023.

Fonte: IMF WEO, 19 aprile 2022

Inflazione elevata e persistente

L’inflazione resta il tema principale. I prezzi dell’energia e delle commodities, schizzati con il conflitto, la mantengono elevata e continuerà a mordere.

Il grafico sotto a sinistra mostra le aspettative d’inflazione del mercato per Stati Uniti ed Europa.

Fonte: AXA IM, Bloomberg, al 26 Aprile 2022

“In un mercato normale, quando cresce l’economia aumenta anche l’inflazione”, commenta Tentori. Invece, qui “abbiamo una specie di shock asimmetrico, nel senso che l’inflazione sta salendo mentre la crescita sta rallentando”.

Le aspettative di inflazione ci dicono che dopo essere salita, nessuno si aspetta che l’inflazione torni al 2%, commenta ancora il CIO di AXA IM Italia.

Rally delle materie prime: attenzione ai prezzi dei beni alimentari

L’inflazione comincia ad essere “broad base”. “Stanno subentrando nuove materie prime, alle quali non siamo abituati – spiega Tentori – non siamo abituati, per esempio, a veder salire il prezzo del grano o dei metalli”.

Il grafico mostra l’incremento dei prezzi delle soft commodity.

Fonte: AXA IM, Bloomberg

Ci sono poi i “colli di bottiglia” che fanno ulteriore pressione sugli scambi commerciali.

I flussi d’investimento

“Il sentiment sui mercati è pessimo, ma abbiamo un periodo di risk-off diverso dal passato”, dice Tentori, sottolineando che il Treasury americano ha perso il 4,7% (dal 23 febbraio) mentre l’equity non è precipitata, l’MSCI US ha perso l’1,3%, e continua ad essere un’asset class interessante.

Fonte: AXA IM, Bloomberg al 26 aprile 2022

Quindi, anche se il mercato nel complesso sta perdendo, ci sono segmenti dove si possono trovare opportunità.

Gestione attiva della duration

Lo scenario macroeconomico nel breve/medio termine è molto incerto. Non sappiamo quanto durerà la guerra in Ucraina, quale sarà il suo impatto e quale sarà l’impatto a lungo termine sull’energia. Quello che già possiamo vedere è che avremo più inflazione e meno crescita, soprattutto in Europa.

Come muoversi in questo scenario? “Pensiamo che una gestione attiva della duration – argomenta Tentori – possa dare i suoi frutti sia sull’azionario e sia sull’obbligazionario”.

Due sono le strategie che propone AXA IM, per il breve/medio periodo e per il lungo periodo: nel breve, suggerisce di puntare su una soluzione che offra stabilità, rendimento e un livello di rischio basso in un contesto di inflazione in rialzo (AXA WF Global Inflation Short Duration Bionds); nel lungo periodo, invece, bisogna avere uno strumento “growth”, che oggi costa molto meno rispetto a prima (AXA WF Framlington Evolving Trends).

Obbligazioni short duration inflation-linked: catturare l’inflazione ma senza troppa esposizione sulla duration

Oggi in Italia i soldi parcheggiati su conti correnti e depositi bancari ammontano a €1825,6 miliardi. Questa montagna di risparmi non solo non frutta, ma è soggetta all’erosione dell’inflazione. Quale alternativa?

“Oggi alcuni ambiti del monetario sono sostenibili e offrono opportunità”, commenta Fabiano Galli Senior Retail Sales Manager di AXA IM.

Le obbligazioni a breve scadenza indicizzate all’inflazione possono rappresentare un’alternativa al cash e possono aiutare a proteggere il portafoglio dall’erosione del valore reale degli investimenti e dai movimenti dei tassi d’interesse.

La nostra strategia preferita per questo momento, AXA WF Global Inflation Short Duration Bonds, unisce due aspetti: catturare l’inflazione senza detenere però emissioni con lunghe scadenze, quindi “focalizzandosi solo sulla parte breve della curva dei linkers, senza avere troppa esposizione sulla duration”, spiega Marco De Micheli, Senior Retail Sales Manager di AXA IM.

Fonte: AXA IM, marzo 2022

“Quando investiamo in obbligazioni con scadenze brevi abbiamo più correlazione all’inflazione e meno ai tassi”, argomenta De Micheli. “Se estendiamo la scadenza, le obbligazioni indicizzate all’inflazione risentono maggiormente dell’effetto dei tassi nominali, quindi sono più responsive ai tassi nominali e meno all’inflazione”.

Fondamentalmente, le obbligazioni inflation linked a breve duration mirano a catturare l’inflazione limitando, al tempo stesso, la loro esposizione ai movimenti dei tassi d’interesse.

Azionario tematico: l’importanza di uno strumento growth

Su un lungo periodo, invece, AXA IM propone il fondo multi-tematico AXA WF Framlington Evolving Trends. Si tratta di un portafoglio “growth”, e il growth oggi va male, ma i fondamentali di queste società rimangono buoni. Inoltre, nota Galli, “oggi il mercato azionario costa molto meno rispetto a prima”.

AXA WF Framlington Evolving Trends offre accesso diversificato al potenziale di crescita dell’Economia in Evoluzione, con un approccio attivo e di lungo termine.

Il fondo ha esposizione a un universo d’investimento di 2200 titoli con basso, medio o elevato focus tematico. Il portafoglio si concentra su 40-60 titoli.***

“Abbiamo anche aziende high dividend in portafoglio, ma quello che ci interessa di piu e individuare le aziende che crescono grazie ad alcune tematiche,” continua Galli.

Esempi di titoli per tema:

Fonte: AXA IM. I titoli sono mostrati solo a scopo illustrativo e non vanno considerati come una raccomandazione d’investimento.

Rischi principali

AXA WF Global Inflation Short Duration Bonds

Vi sono rischi inerenti a qualsiasi tipo d'investimento, compreso quello in AXA WF Global Inflation Short Duration Bonds:

Rischio di credito: in caso d'inadempienza o declassamento del rating di uno o più emittenti, il valore dell'obbligazione diminuirebbe, provocando una diminuzione del NAV.

Rischio di liquidità: rischio di affrontare difficoltà nell'acquistare o vendere gli attivi del comparto.

Rischio di controparte: rischio di default (insolvenza, bancarotta) di una delle controparti che comporterebbe un mancato pagamento o una mancata consegna.

Impatto dell’uso di tecniche, come ad esempio gli strumenti derivati: alcune strategie di gestione comportano rischi specifici, come il rischio di liquidità, il rischio di credito, il rischio di controparte, il rischio di valutazione, il rischio legale, il rischio operativo e i rischi associati agli attivi sottostanti.

**Queste sono linee guida interne soggette a cambiamento senza preavviso. Si raccomanda di fare riferimento al Prospetto per le linee guida e i rischi d’investimento del fondo.

AXA WF Framlington Evolving Trends

Rischio di controparte: rischio di bancarotta, di insolvenza o di inadempimento delle controparti del Comparto ai rispettivi impegni di pagamento o di consegna.

Impatto di tecniche quali i derivati: alcune strategie di gestione comportano rischi specifici, come il rischio di liquidità, il rischio di credito, il rischio di controparte, i rischi legali, il rischio di valutazione, il rischio operativo e i rischi connessi agli strumenti sottostanti.

Leva finanziaria: l'uso di strategie di questo tipo può comportare il ricorso alla leva finanziaria, che può amplificare l'effetto delle oscillazioni di mercato sul Comparto, con un elevato rischio di perdite.

Rischio geopolitico: l'investimento in titoli emessi o quotati in diversi paesi può implicare l’applicazione di diverse norme e regolamenti. Gli investimenti possono risentire delle oscillazioni dei tassi di cambio, di cambiamenti a livello legislativo o di restrizioni applicabili agli investimenti, oltre che dell'evoluzione delle normative sul controllo dei cambi o della volatilità dei prezzi.

Rischio di credito: il rischio che gli emittenti di titoli obbligazionari detenuti dal Comparto non adempiano ai propri obblighi di rimborso o subiscano un abbassamento del proprio rating di credito, con conseguente riduzione del valore patrimoniale netto

Disclaimer

Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.