Quali sono le alternative al BTp offerte dal risparmio gestito?

- 19 Maggio 2023 (5 min di lettura)

Dopo aver “drogato” i mercati per anni inondandoli di liquidità, le banche centrali stanno combattendo l’inflazione alzando i tassi. Ma è la mossa giusta? E se l’inflazione non si abbassasse? Quanto al deterioramento delle relazioni internazionali, quale impatto avrà sull’economia? In questo scenario macroeconomico, l’investimento preferito dagli italiani è il Btp. Ma puntare solo sul Btp, con inflazione appiccicosa e tassi in rialzo, può essere rischioso. Al Salone del Risparmio i nostri esperti spiegano perché è meglio considerare un portafoglio obbligazionario diversificato.

Il rialzo dei tassi d’interesse ha reso attraenti i Btp (Buoni del Tesoro Poliennali). A giudicare dall’elevata domanda che ha accompagnato le ultime emissioni del debito pubblico del nostro Paese, i Btp sono in cima alle preferenze d’investimento. Il decennale, per esempio, offre un livello di rendimento interessante, oltre il 4%. Lo Stato italiano poi sta facendo di tutto per rendere il prodotto attraente. L’ultimo lanciato sul mercato offre zero commissioni e bonus fedeltà se portato a scadenza. E in questo momento il Btp riesce addirittura ad assicurarsi titoloni sulle pagine dei giornali, collocandosi tra le notizie di maggior rilievo non solo delle testate specializzate, ma anche di quelle generaliste.

Tuttavia, puntare solo sul Btp, specie in un perido di inflazione appiccicosa e tassi in rialzo, può essere rischioso. Innanzitutto dal punto di vista del rendimento. Come per gli altri asset, infatti, anche per il Btp un rendimento oltre il 4% è da intendere a livello nominale, non reale. Il livello di rendimento reale del Btp già oggi è negativo, considerato che l’inflazione in Italia è all’8,7%.

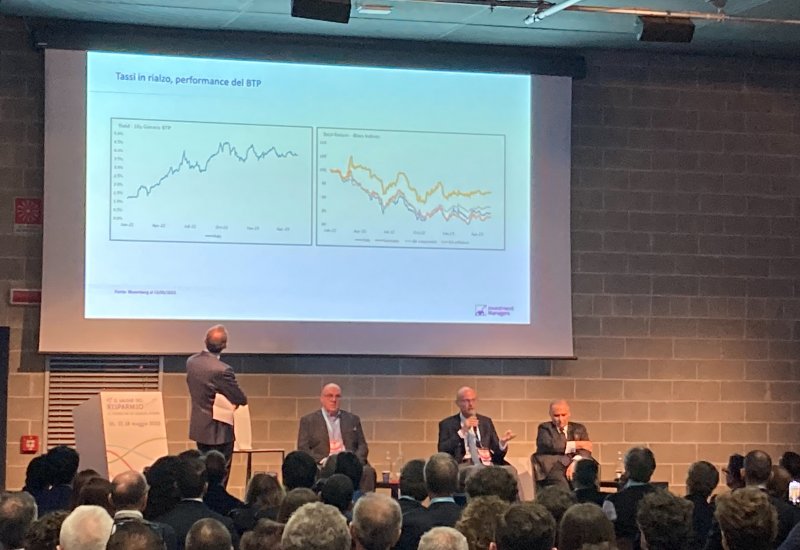

Se poi paragoniamo l’indice di performance dei titoli di Stato italiani alla performance di altri emittenti, vediamo che non c’è stata una sovraperformance:

Fonte: Bloomberg, 16 maggio 2023

“Il Btp decennale giustamente piace perché oggi promette rendimenti appena sopra il 4%, quattro volte più di fine 2021, però ci sono altri strumenti che offrono rendimenti simili o superiori”, ragiona Alessandro Tentori, Chief investment officer di AXA IM Italia. Se poi guardiamo al dato storico, per esempio concentrandoci sul periodo di rialzo dei tassi d’interesse (da inizio 2022 a oggi), notiamo che “non c’è stata una sovraperformance dell’Italia rispetto, per esempio, ai treasury americani o al rendimento offerto da altri paesi europei, nonostante la maggiore fragilità del nostro debito pubblico”. Ipoteticamente, quindi, sottolinea Tentori, “un investitore avrebbe potuto realizzare rendimenti migliori con un portafoglio più bilanciato su diversi titoli obbligazionari”.

Le banche centrali non ci hanno capito niente

L’inflazione è salita dopo un ventennio in cui ci eravamo abituati a non vederla sopra il 2% e secondo l’economista di AXA IM Italia non se ne andrà tanto rapidamente perché è in gran parte una inflazione da offerta, non da domanda. E non sembra essere scesa molto, nonostante la Federal Reserve sia arrivata quasi alla fine del ciclo dei rialzi.

“Le banche centrali non ci hanno capito niente”, dice Tentori. “Questa inflazione non è nata per il Covid, ma per i grandi cambiamenti a livello globale”. Per esempio, hanno contribuito i cambiamenti demografici in Cina, con una popolazione che invecchia e meno lavoratori nelle fabbriche. La deglobalizzazione ha portato salari più alti in Europa, e anche la transizione “green” potrebbe avere dei costi e quindi mantenere alta l’inflazione.

“Dobbiamo quindi abituarci a convivere con un’inflazione più alta e questo comporta di rivedere le proprie scelte in termini di asset, liability e abitudini di consumo”, conclude Tentori.

Fonte: Istat

Dove stanno andando i tassi?

La view di AXA IM è che i tassi d’interesse possano essere “quasi” arrivati, dove il “quasi” sta a significare che il livello d’incertezza è troppo alto per permettere di fare previsioni. “Penso che ci sia ancora tanto lavoro da fare in Europa”, sottolinea Tentori, secondo il quale siamo solo all’inizio dell’infiammata inflazionistica e quello che abbiamo visto l’anno scorso è “solo un antipasto”. Quindi c’è spazio per altri rialzi da parte della Banca centrale europea.

Siamo di fronte a uno squilibrio tra quel che dicono gli economisti e quel che prezza il mercato, tra banchieri centrali e mercato, e tra quel che il mercato si aspetta per gli Stati Uniti (taglio dei tassi) e per l’Europa (aumento dei tassi). “Quello che mi sembra molto strano ora – commenta Tentori – è che il mercato si sta concentrando su un solo scenario, ovvero che la recessione negli Stati Uniti sia già cominciata, che la Fed avrebbe dovuto già tagliare i tassi un mese fa e che questo sia l’unico scenario possibile”.

Capire il presente

“E’ un mondo sempre più instabile dal punto di vista delle relazioni internazionali, perché le medie potenze avranno un peso molto maggiore”, dice Giulio Sapelli, economista e storico, ospite di AXA IM. E l’invasione russa in Ucraina “ha disvelato l’impotenza delle grandi potenze”, creando un pericoloso precedente. “Sarà un mondo sempre più urlato” e “c’è il pericolo vero di una guerra nucleare, ma non se ne parla per non spaventare la gente”, conclude Sapelli.

I rapporti tra le due super potenze, Stati Uniti e Cina, non sono destinati a migliorare. Alberto Forchielli, imprenditore ed esperto di Affari Internazionali, è convinto che si tratta di una guerra a tutti i livelli, tecnologico, politico, commerciale, militare e finanziario. “La Cina ha il bisogno fondamentale di acquisire il controllo dell’Asia per diventare la potenza dominante nel mondo”, nota l’imprenditore, e questo può avvenire solo scacciando gli Stati Uniti. E’ importante capire che le priorità della geopolitica “schiacciano l’economia”, evidenzia Forchielli. Taiwan è il nodo fondamentale, gli Stati Uniti cercano di ritardare il momento dello scontro ma intanto sono in corsa per armare Taiwan.

Diversificare

Nell’attuale contesto macro e di mercato, riteniamo che inflazione e spread siano i due ambiti che possono dare soddisfazione agli investitori quest’anno. Si potrebbe affiancare all’investimento in Btp un mix di strumenti, senza prendere troppi rischi in eccesso.

Per esempio, un fondo obbligazionario offre l’opportunità di diversificare oltre che di fare copertura del rischio.

Nel dialogo con i clienti, “dovremmo far cercare di comprendere la differenza tra un rendimento nominale e un rendimento reale”, spiega Pietro Martorella, Head of Southern Europe di AXA IM Italia, ricordando che la view sull’inflazione della casa d’investimento è che “c’è il rischio che rimanga più alta rispetto al target delle banche centrali”. Quindi, il rendimento del Btp potrebbe non essere sufficiente a contrastare l’impatto dell’inflazione. “I rendimenti reali vanno fatti investendo nell’economia reale, tramite azioni, obbligazioni governative e societarie, in sintesi un portafoglio diversificato d’investimenti”, di cui il Btp potrebbe rappresentare una parte, continua Martorella. Per esempio, “oggi un portafoglio obbligazionario corporate su qualsiasi scadenza, da uno a quattro anni, rende più o meno come il Btp, ma con un rischio di duration molto più basso ed un rating più alto”.

Investire in credito

Ecco alcune proposte. Per esempio, si potrebbe considerare il settore delle emissioni corporate. Il nostro Fondo AXA WF Euro Credit Total Return investe in obbligazioni corporate europee Investment Grade e High Yield (massimo 50%), con una gestione flessibile della duration (da -2 a 6 anni). Il rating medio del fondo è BBB, quindi questa soluzione offre meno rischio rispetto a una strategia puramente high yield.

I due motori della strategia sono la duration e la gestione del rischio di credito, per la quale abbiamo una segmentazione su tre livelli (Defensive, Intermediate, Aggressive):

Fonte: AXA IM, maggio 2023. A solo scopo illustrativo

Investire in inflazione

Per chi vuole investire in inflazione ed è disposto ad accettare un po’ più di volatilità proponiamo un prodotto flessibile il cui obiettivo è battere l’indice inflattivo europeo (ex Tabacco) al netto dei costi. AXA WF Euro Inflation Plus investe in obbligazioni globali di Paesi sviluppati e al tempo stesso consente di trarre beneficio dalle obbligazioni nominali se il rendimento è elevato.

Fonte: AXA IM, maggio 2023. A solo scopo illustrativo

Sfida al BTp

I risparmiatori oggi lo amano, ma rischiano di finire in trappola (o di restare delusi). Quali alternative può offrire il risparmio gestito?

Guarda il replay della conferenza

Visita il nostro Fund Center

Per ulteriori informazioni sul prodotto (performance, documenti correlati, ecc.), visita il nostro Fund Center.

Un fondo con l'obiettivo di massimizzare il rendimento totale da una combinazione di crescita del reddito e del capitale investendo in titoli a reddito fisso denominati prevalentemente in euro su un orizzonte temporale di lungo termine.

Scopri di piùUn fondo con l''obiettivo di cercare di sovraperformare su base annua, in EUR, gli Indici dei Prezzi al Consumo Armonizzati ("l'ndice di riferimento") escluso il tabacco, al netto delle spese correnti.

Scopri di piùInformazioni importanti

I fondi menzionati fanno capo ad AXA WORLD FUNDS, SICAV di diritto lussemburghese UCITS IV approvata dalla CSSF, iscritta al "Registre de Commerce et des Sociétés" con numero B. 63.116, avente sede legale al 49, avenue J.F Kennedy L-1885 Lussemburgo, armonizzata ai sensi della direttiva 2009/65/CE le cui azioni sono ammesse alla commercializzazione in Italia. La Società è gestita da AXA Investment Managers Paris, società di diritto francese, con sede legale in Tour Majunga - La Défense 9 - 6, place de la Pyramide - 92800 Puteaux, iscritta al Registro delle imprese di Nanterre con il numero 353 534 506, e società di gestione di portafogli autorizzata dall’AMF con n. GP 92-008 in data 7 aprile 1992.

Rischi principali - AXA WF Euro Inflation Plus e AXA WF Euro Credit Total Return

Rischio di credito: rischio per cui gli emittenti dei titoli di debito detenuti nel Comparto possano risultare inadempienti verso i propri obblighi o possano subire un declassamento del rating, il che comporterebbe una diminuzione del NAV del Comparto.

Rischio di liquidità: rischio di livelli bassi di liquidità in determinate condizioni di mercato, che potrebbero costringere il Comparto ad affrontare difficoltà nel valutare, acquistare o vendere tutti/parte dei propri attivi e avere un impatto potenziale sul suo NAV.

Rischio di controparte: rischio di default (insolvenza, bancarotta) di una delle controparti che comporterebbe un mancato pagamento o una mancata consegna.

Impatto dell’uso di tecniche, come ad esempio gli strumenti derivati: alcune strategie di gestione comportano rischi specifici, come il rischio di liquidità, il rischio di credito, il rischio di controparte, il rischio di valutazione, il rischio legale, il rischio operativo e i rischi associati agli attivi sottostanti.

Disclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.